Nemmeno un anno fa, mentre i Pir sembravano l’occasione del secolo, a detta dei venditori con la cravatta e la giacca ben profumata e corredata da foulard di seta pregiata, nel mio piccolo, mi sgolavo in favore di Twitter.

Le mie ragioni si fondavano sulla praticità delle cose, in quanto osservavo come Twitter si stesse concentrando più sulla qualità, piuttosto che sulla quantità. Qualità che prima o dopo avrebbe dato maggiore antifragilità, rispetto ad altri social che ad oggi risultano al centro di polemiche e che pian piano stanno mostrando qualche cambiamento negativo strutturale.

Per intenderci Facebook vede i propri clienti uscire dalla porta per poi rientrare dalla finestra via Instagram.

Il risultato finale è che Twitter possiede clienti di un certo target culturale, mentre Facebook fa leva sugli utenti di massa che generalmente sono poi i più volubili e i meno fedeli.

In questi giorni, pertanto, vedo che il rating dato dagli analisti è di 5 stelle, ossia un pò diverso da quando sembravo contrariare il mercato. Mi ricordo per esempio un giudizio sell piuttosto convinto di una grossa banca d’affari, che tutte le volte che lo leggevo mi dava la sensazione come di sputarmi davanti allo specchio.

Il titolo quota oggi 42 e spiccioli contro i 17/18 di allora. Penso ancora oggi, che Twitter sia destinata a performare meglio del mercato, visto che oramai è entrata stabilmente fra i titoli che attraggono maggiormente.

Oggi le stesse convinzioni le nutro per l’oro e le goldmine che conosco maggiormente come FNV, NEM ed altre ancora.

A cosa sono dovute queste sensazioni?

PRIMA SENSAZIONE) Al promotore che vi ha venduto i Pir (spero tanto che siate stati risparmiati), provate a chiedergli cosa ne pensa dell’oro e delle goldmine? Le risposte potranno variare, ma senza cambiare la sostanza:

Risposta 1) Basta con questo oro, hai veramente rotto le OO.

Risposta 2) L’oro non ha performato, lascia perdere.

Risposta 3) L’oro va a 700

Per molti versi, quando gli addetti ai lavori ti danno delle risposte sull’oro sembra che siano rimasti fermi a due o tre anni fa e che al contempo, le pesanti correzioni viste sui mercati emergenti e qualche altra borsa non molto resiliente, siano solo un’opportunità per aumentare l’esposizione, sempre che questa sia al momento su livelli bassi, cosa che dubito fortemente.

Tanto per cominciare quindi, questa è una prima conferma che i portafogli in senso generale sono “stra-scarichi” di oro e goldmine. Circa 9 mesi fa, una grossa banca d’affari, sottolineava proprio il fatto, che l’incidenza dell’oro nei portafogli globali era poco superiore al 2% contro una media storica di oltre il 3%. Generalmente i piani di accumulazione vincenti si realizzano proprio attraverso quegli asset che non sono trendy nel momento in cui si attuano. Quindi il requisito più importante è presente.

SECONDA SENSAZIONE/OGGETTIVA) Sul lungo periodo il petrolio e l’oro hanno una configurazione piuttosto simile. Spesso i top o i bottom si presentano con le stesse dinamiche ma non coincidono mai temporalmente parlando. Nonostante la differenza dei tempi, la correlazione fra le due variabili è molto elevata. Per tale ragione è lecito pensare che nei prossimi mesi l’oro possa ricalcare le orme del petrolio.

Correlazione a 89 settimane: 0,4767 (elevata)

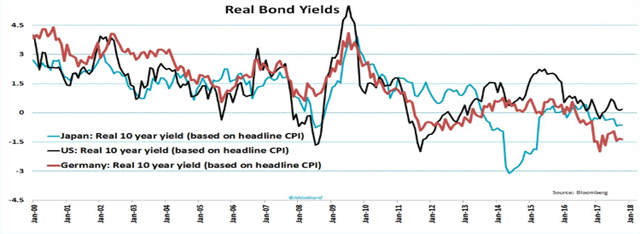

TERZA SENSAZIONE/OGGETTIVA) I tassi reali vedono dal 2000 un costante ripiegamento a causa dell’elevato debito pubblico e privato, fino a portarli in territorio negativo. E’ impensabile e soprattutto non attuabile una politica monetaria con tassi reali positivi. Questo ovviamente è il miglior scenario per l’oro. Questa è une delle motivazioni, che mi induce a considerare anche il settore real estate, come un asset alternativo ai bond.

QUARTA SENSAZIONE/OGGETTIVA) L’esaurimento delle miniere, accompagnato da un maggior costo dell’estrazione, dovuto al sempre più intenso sfruttamento del sottosuolo, ma soprattutto all’aumento dei prezzi del greggio, potrebbe incidere negativamente sull’offerta, che oggi è stata ben drogata dai deflussi di natura finanziaria (vendite etf gold). La domanda di oro seppur non entusiasmante, dovrebbe rimanere costante.

Alla luce di quanto descritto ritengo che al momento, l’investimento in goldmine presenti uno dei migliori rapporti rischio/rendimento del panorama finanziario globale. Ovviamente, in questo caso sarà doveroso selezionare al meglio la rosa delle società interessate.