Share the post "Analisi settimanale del 14.12.2014 – Europa al freddo e al gelo, Giappone alla conquista"

Europa al freddo e al gelo, Giappone alla conquista

Vi ricordate qualche settimana fa quando vi dicevo che l’Euro salterà? Pensavate forse che volevo sorprendervi con qualche titolo ad effetto?

Intanto spiegatemi questa anomalia che si è venuta a creare tra il CAC40 e il DAX:

Ebbene, in questi giorni il differenziale tra le due borse non è stato mai così ampio nella storia. In soli due mesi vi è stato praticamente uno spostamento massiccio di liquidità verso la Germania, che mi induce a pensar male sul futuro della Moneta Unica. Sicuramente qualcuno dirà che le ragioni sono da ricercare nel calo del petrolio al quale la Francia è più sensibile economicamente, ma la cosa non è estranea alle fondamenta sulle quali regge il paese.

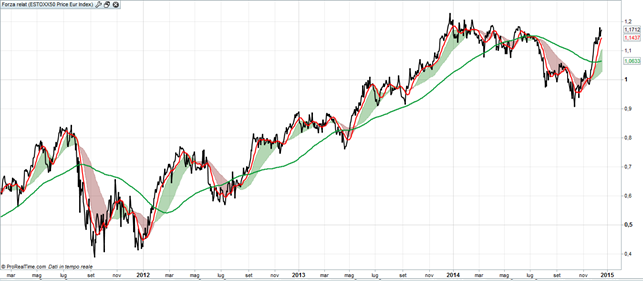

La stessa cosa non è presenta tra l’indice Eurostoxx e il Dax, ma sembra alquanto probabile un destino uguale al grafico precedente.

Sul comparto obbligazionario sembra esserci una certa tranquillità, nonostante le notizie della settimana precedente riguardo a Standard & Poor’s e alle nuove uscite della Merkel sui compitini da fare a casa, che rispetto al passato hanno provocato reazioni più ostili da parte di paesi come Italia e Francia. Segno che il clima all’interno dell’Ue è davvero prossimo ad esplodere.

Ci mancava quindi la ciliegina della Grecia, che rischia di andare a nuove elezioni a Gennaio, con tutte le conseguenze che ne deriverebbero in caso di vittoria di Tsipras.

La tregua sui bond (anche se timidi segnali non mancano), specie quelli italiani ci sarà fino alla fine del corrente anno, al fine di salvare i bilanci delle banche per il 2014…………e poi? Ci sarà la corsa a scaricare il tutto?

La Bce è chiamata quindi ad un massiccio intervento tra Gennaio e Marzo. Più si tarderà e peggio sarà.

Spero tanto per gli amanti dei Btp che proprio a gennaio venga varato il famoso QE sui titoli di stato, non tanto per rilanciare l’economia, quanto almeno per evitare la caduta della moneta unica e il rialzo dei tassi periferici, compresa la Francia.

Che un sistema stia per collassare lo si vede anche dai piani farlocco proposti da Juncker (frutto della mentalità impressa dal periodo infinito dei soldi facili) o dall’insistenza con la quale Draghi invita ad accelerare sulle riforme paesi come l’Italia o la Francia.

Detto questo passiamo al problema Oil e deflazione.

La Fed mercoledì è chiamata ad un compito per niente facile. E’ chiaro che lo scenario economico che si sta presentando in queste ultime settimane sta rischiando di far saltare le proiezioni più gradevoli alle quali la banca centrale stava mirando da tempo.

La diminuzione dei costi energetici comporterà una pressione verso il basso di tutti i prezzi, in caso contrario molte società rischierebbero di perdere quote importanti di mercato. A questo si sommerà la concorrenza giapponese alla luce della svalutazione selvaggia dello Yen.

Parallelamente il settore oil, sembra destinato a bruciare molti posti di lavoro con conseguenze negative inevitabili sui consumi.

Di una cosa tuttavia siamo certi: le politiche monetarie non sono state in grado di evitare la deflazione, ma solo di rimandarla.

E adesso che fare?

In passato il motto della Fed è sempre stato quello di perseguire il male minore. Bernanke arrivò a dire in tempi non sospetti, che a costo di evitare la deflazione avrebbe gettato giù dall’elicottero soldi freschi di stampa.

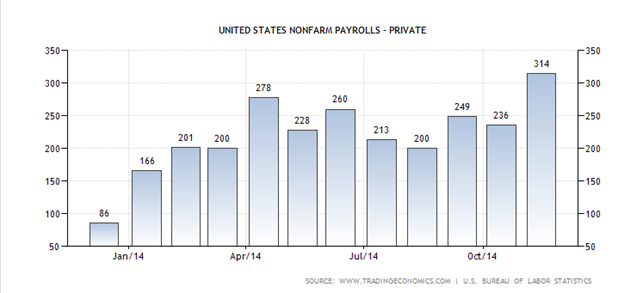

Tuttavia la mia preoccupazione è che la banca centrale americana si gongoli inutilmente su quanto ci dice il recente passato, ossia che i posti di lavoro, insieme ai salari reali, sono aumenti oltre le più rosee attese e che l’inflazione non ha dato segni di discesa, mentre i consumi risultano ancora favorevoli.

Probabile quindi che mercoledì ci sia un nulla di fatto (in tal caso i mercati vedrebbero il buio assoluto), ma se la Fed sarà lungimirante non potrà fare a meno di aprire orizzonti nuovi, in tema di nuove misure anti deflattive.

Del resto i forti ribassi registrati sul petrolio stanno minacciando le basi del sistema stesso. Non solo i paesi più interessati come il Venezuela, rischiano di saltare come cavallette, ma anche l’indotto economico finirà per adeguarsi verso il basso.

Piccolo esempio: se il costo per produrre un’auto scenderà a dismisura, cercherò di conquistare quote di mercato vendendo a prezzi inferiori. In caso contrario rischierò addirittura di essere spazzato via dalla concorrenza.

Pensiamo ad esempio alle case produttrici giapponesi, che negli ultimi mesi hanno fatto della competitività (rapporto qualità/prezzo) il loro punto di forza.

Far finta di niente per la Fed sarebbe come ammettere il fallimento delle politiche quantitative fino a qui conosciute, ma soprattutto che il fine non era quello di rilanciare l’economia, bensì quello di salvare le chiappe al sistema bancario.

Personalmente sono del parere che la deflazione non può essere combattuta a colpi di svalutazione monetaria, in quanto soprattutto in questo momento ci possiamo rendere conto, che la domanda di beni non si genera aumentando la quantità del mezzo di scambio, bensì rivalutando il potere di acquisto reale.

Una diminuzione in grande stile dei prezzi energetici potrebbe essere ben compensata attraverso un’attenta politica dei redditi volta proprio a rafforzare i salari reali, magari barattando con il sistema produttivo una migliore politica fiscale.

Ad esempio: se tu azienda mi dimostri di aver aumentato i salari per x percentuale, io Stato ti concederò un’aliquota di favore. Questa è una misura che prima o dopo verrà applicata in Giappone, in quanto il problema dei salari reali è ben più esplicito rispetto agli Stati Uniti. D’altro canto per lo Stato questo rappresenterebbe solamente una partita di giro, volta ad una migliore distribuzione della ricchezza, senza inficiare addirittura sugli equilibri aziendali.

La Cina ad esempio, sta assumendo una dinamica davvero proficua, in ottica di lungo termine. I salari stanno crescendo a ritmi prossimi al 10 percento in presenza di un’inflazione che staziona a ridosso dell’1%. Questo in termini reali sta a significare che il Paese sta generando una migliore redistribuzione della ricchezza, potenziando oltretutto il sistema dei consumi interni. Ovviamente si arriverà prima o dopo, al punto in cui l’inflazione riprenderà a salire e anche in modo notevole, ma in quel caso dovrà essere la politica monetaria in grado di scongiurare il peggio. Allo stato attuale, il calo dei prezzi energetici fa sì che non esista un problema di inflazione a breve, anzi è ancora vero l’esatto contrario. Complessivamente sia Cina che India stanno diventando due realtà sempre più importanti all’interno dello scenario economico mondiale.

In questo contesto, chi sembra propenso a cogliere frutti immediati sembra proprio [PROSEGUE qui]