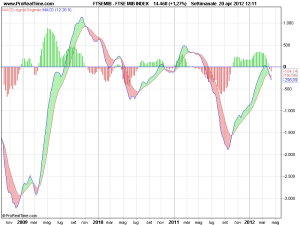

In questi giorni si è materializzata la rottura della trendline segnalata sul FTSEMIB. Dopo alcuni ripensamenti addirittura, vengono segnati tre minimi decrescenti, ma improvvisamente i tentativi di recupero non ritardano a verificarsi sulla linea di supporto posta a 14200.

Del resto i prezzi potrebbero fare “gola” se non fosse per il fatto che la partita a cui stiamo giocando è a prescindere dal valore intrinseco di molte società quotate.

Se guardiamo al Macd settimanale ad esempio, che rappresenta un indicatore di lungo molto attendibile, non ci troviamo in presenza di una grande opportunità, bensì in una fase in cui sembra doveroso “drizzare” le antenne, perchè forse è nell’aria qualcosa che sembra sfuggire alle nostre percezioni.

In queste ore si legge di tutto, anche lezioni di comportamento, da chi fino a pochi mesi fa escludeva categoricamente un default della Grecia, che puntualmente si è verificato con perdite ben oltre la media storica.

Si minimizza il pericolo relativo al mercato immobiliare, con troppa faciloneria, mentre le banche arricciano il naso perfino ad erogare mutui al 50%, se l’acquirente non presenta requisiti di forte redditività.

Nel frattempo molti proprietari, alle prese con problemi di liquidità, presto si renderanno conto del ritorno del loro investimento. Qualcuno stima, ad esempio, che il mercato immobiliare potrebbe vedere entro la fine dell’anno un calo del 20%, il che non è una bestemmia.

Purtroppo, colpendo il mercato immobiliare nel suo insieme, si è voluto tartassare quel ceto medio, alle prese già con forti difficoltà, dato l’aumento delle imposte indirette che abbracciano la fetta dei consumi più consistenti. Non parliamo poi delle addizionali Iperf.

Altra cosa, ripeto per la milionesima volta, sarebbe stata un’imposta patrimoniale sulla grande ricchezza, al fine dell’abbattimento del debito pubblico.

In questo caso, la misura, anche più redditizia per molti aspetti, avrebbe avuto effetti più morbidi sui consumi, mentre in termini di etica fiscale non ci sarebbe stato niente da obiettare, in quanto sarebbe stata colpita la grande evasione che in passato si era rifugiata proprio sul mattone e non su investimenti più visibili, come azioni o obbligazioni.

In questo contesto di mercati nervosi, le uniche a fare la parte della colomba, sono le banche centrali, che ogni qualvolta si creano tensioni, immettono liquidità sul sistema, alterandone l’andamento.

Per questo basti pensare a quanto sta succedendo sul mercato valutario, che di riflesso condiziona anche quello azionario e obbligazionario.

Come ho detto più volte pertanto è altamente difficile e pericoloso fare previsioni. L’unica cosa della quale possiamo prendere atto è che gli spread sono ritornati da giorni su valori insostenibili, nonostante i mille sacrifici, e la liquidità continua ad accentrarsi sui prodotti di massima sicurezza, il che non mi entusiasma.

Una nota a se merita la vicenda Argentina, dopo la nazionalizzazione della compagnia energetica YPF che ha interessato anche il pacchetto in mano alla Repsol. La questione, anche se avrà un iter piuttosto lungo e contorto (nel frattempo Repsol ha lasciato sul terreno il 19% in tre giorni), crea un precedente pericolosissimo. L’Argentina sembra di nuovo sull’orlo della bancarotta e quindi si punta il dito contro le multinazionali, accusandole di non aver fatto il loro dovere in termini di investimenti necessari.

Mi risulta che l’Argentina non sia l’unico paese in difficoltà, vista la congiuntura di molti altri. Speriamo davvero che questo precedente non diventi lo strumento per liberare alcuni governanti dalle proprie colpe, altrimenti i mercati faranno le valutazioni del caso.

Alla prossima. Per contribuire al blog potete fare una donazione semplicemente utilizzando Pay Pal.

Grazie.