Dal grafico di lungo periodo dell’indice in questione sono ben visibili due canali: quello delineato in rosso è l’ipotetica tendenza primaria ribassista, mentre il canale delineato in verde rappresenta la tendenza secondaria rialzista, anch’essa ben confermata dalla reazione e dal successivo percorso della media a 21 settimane. L’inclinazione della tendenza secondaria in atto è tuttavia insostenibile. Nel 2003 quando eravamo alla vigilia di una ripresa che ci ha accompagnato fino al 2007 abbiamo assistito ad un’inclinazione nettamente minore la cui durata è andata dal marzo 2003 al febbraio 2004. Vogliamo questa volta battere il record? Ipotizzando che la durata del canale secondario in corso la cui inclinazione è a dir poco “folle” sia simile alla precedente avremmo una sua rottura nel febbraio 2010 a quota 3100. In tal caso l’Eurostoxx avrebbe messo a segno una performance dai minimi di oltre l’80%, mentre dai livelli attuali il rialzo si limiterebbe ad un +15. Nel caso invece di un ritracciamento salutare, utile quindi a non creare bolle nocive, il livello di correzione potrebbe avvicinarsi a quota 2420, che dai livelli attuali corrisponderebbe ad una perdita del 12%. Pertanto il rapporto rischio/rendimento sarebbe di circa 0.80 ossia inferiore ad uno ma non poi così attraente. Tuttavia se osservo la candela settimanale formatasi con la chiusura di venerdì e non mi faccio prendere dalla reazione schizzofrenica di Wall Street del post dato sulla disoccupazione americana (francamente c’è poco da festeggiare con una disoccupazione al 9,7) esistono valide ragioni per pensare che il livello di quota 2800/2830 rappresenti una resistenza molto forte utile a respingere tentativi rialzista. Al contrario quota 2670 costituisce il punto sotto il quale scatterebbero numerose vendite in particolar modo di posizioni speculative aperte nei giorni di correzione. Un altro elemento che mi fa pensare alla scarsa sostenibilità della tendenza secondaria precedentemente descritta è la dinamica dei volumi visti a Wall Street. Per darvi un’idea, nelle due sedute di rialzo del Dow Jones conseguite tra giovedì e venerdì i volumi sono scesi sotto la rispettiva media a 21. Voglio di seguito mostrare il grafico dei volumi del Dow Jones degli ultimi dodici mesi.

Dal grafico di lungo periodo dell’indice in questione sono ben visibili due canali: quello delineato in rosso è l’ipotetica tendenza primaria ribassista, mentre il canale delineato in verde rappresenta la tendenza secondaria rialzista, anch’essa ben confermata dalla reazione e dal successivo percorso della media a 21 settimane. L’inclinazione della tendenza secondaria in atto è tuttavia insostenibile. Nel 2003 quando eravamo alla vigilia di una ripresa che ci ha accompagnato fino al 2007 abbiamo assistito ad un’inclinazione nettamente minore la cui durata è andata dal marzo 2003 al febbraio 2004. Vogliamo questa volta battere il record? Ipotizzando che la durata del canale secondario in corso la cui inclinazione è a dir poco “folle” sia simile alla precedente avremmo una sua rottura nel febbraio 2010 a quota 3100. In tal caso l’Eurostoxx avrebbe messo a segno una performance dai minimi di oltre l’80%, mentre dai livelli attuali il rialzo si limiterebbe ad un +15. Nel caso invece di un ritracciamento salutare, utile quindi a non creare bolle nocive, il livello di correzione potrebbe avvicinarsi a quota 2420, che dai livelli attuali corrisponderebbe ad una perdita del 12%. Pertanto il rapporto rischio/rendimento sarebbe di circa 0.80 ossia inferiore ad uno ma non poi così attraente. Tuttavia se osservo la candela settimanale formatasi con la chiusura di venerdì e non mi faccio prendere dalla reazione schizzofrenica di Wall Street del post dato sulla disoccupazione americana (francamente c’è poco da festeggiare con una disoccupazione al 9,7) esistono valide ragioni per pensare che il livello di quota 2800/2830 rappresenti una resistenza molto forte utile a respingere tentativi rialzista. Al contrario quota 2670 costituisce il punto sotto il quale scatterebbero numerose vendite in particolar modo di posizioni speculative aperte nei giorni di correzione. Un altro elemento che mi fa pensare alla scarsa sostenibilità della tendenza secondaria precedentemente descritta è la dinamica dei volumi visti a Wall Street. Per darvi un’idea, nelle due sedute di rialzo del Dow Jones conseguite tra giovedì e venerdì i volumi sono scesi sotto la rispettiva media a 21. Voglio di seguito mostrare il grafico dei volumi del Dow Jones degli ultimi dodici mesi.

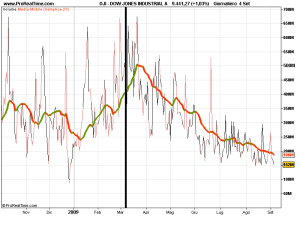

La linea nera verticale è il punto temporale in cui ha preso vita il rally di marzo. Dal grafico possiamo notare come vi sia stata una discesa inesorabile dei volumi fino ai giorni nostri, il che si combacia malamente con l’inizio di una nuova fase bullish di lungo periodo. Più precisamente è lecito attendere un movimento contrario di dimensioni maggiori rispetto a quelli visti fino ad oggi.

La linea nera verticale è il punto temporale in cui ha preso vita il rally di marzo. Dal grafico possiamo notare come vi sia stata una discesa inesorabile dei volumi fino ai giorni nostri, il che si combacia malamente con l’inizio di una nuova fase bullish di lungo periodo. Più precisamente è lecito attendere un movimento contrario di dimensioni maggiori rispetto a quelli visti fino ad oggi.

Riassumendo quindi la situazione di lungo periodo mi dice:

Se guardo invece la situazione di breve noto come molti acquisti siano scattati venerdì per una semplice rottura della media a breve, quella cioè a 21 giorni. Questo rappresenta un primo allarme per coloro che sono posizionati al ribasso o per chi, come me, attendono una normalizzazione del mercato tra quota 2800 e 2400.  Tuttavia non posso pensare ancora di comprare con indicatori cosi:

Tuttavia non posso pensare ancora di comprare con indicatori cosi: L’indice di momentum è entrato in posizione riflessiva già da metà agosto. Se da quella data fossi intervenuto in acquisto sui rialzi del mercato il ritorno sarebbe stato minimo.

L’indice di momentum è entrato in posizione riflessiva già da metà agosto. Se da quella data fossi intervenuto in acquisto sui rialzi del mercato il ritorno sarebbe stato minimo.

Il macd giornaliero era entrato in posizione di vendita in coincidenza con il momentum. Tutavia con il rialzo a 2830 di max il macd si era riposizionato in acquisto per poi rientrare bruscamente al ribasso. Una doppia rottura di questo indicatore in presenza di un “top” come quello visto negli ultim giorni rappresenta un segnale da non trascurare assolutamente.

Per quanto riguarda gli indicatori di volatilità vedo invece molta confusione, con direzionalità in diminuzione. Anche il quadro della rsi supporta il grado di debolezza descritto nei precedenti indicatori.

Resto quindi con atteggiamento di attesa.

Nella speranza di aver fatto una descrizione tecnica dettagliata voglio soffermarmi brevemente sull’esito dell’incontro dei ministri finanziari del G20. Alle belle parole dei ministri sulla “probabile” ripresa dell’economia, “iperdrogata” dai massicci interventi monetari e governativi, si è aggiunta la revisione al rialzo del FMI. Questo infatti prevede un calo dell’1,3 dell’economia mondiale nel 2009 (precedente 1,4) e un rialzo del 2,9 nel 2010 (precedente 2.5). Il FMI da molti mesi, vista la mole di interventi a sostegno dei paesi in forte difficoltà, sembra orientato ad amplificare gli impercettibili segnali provenienti dall’economia mondiale. A mio parere non esistono le condizioni per indicare degli obiettivi precisi, nè tanto meno per aumentare le aspettative degli investitori, ma soprattutto della popolazione. Forse analisi più pacate finirebbero per dare migliori frutti in futuro. Nel frattempo il dato di fatto è che mentre si enfatizzava la “probabile” ripresa il tasso dei disoccupati Usa saliva ai massimi degli ultimi 30 anni. Ma la vera pagliacciata è che si è parlato di “exit-strategy” quasi come se questa fosse a portata di mano. Addirittura Germania e Francia (forse perchè sono al limite delle risorse disponibili) sembrano orientate ad imporre al prossimo G20, tappe ben precise sulla exit-strategy, quasi come a voler mostrare i loro muscoli. Ovviamente Usa e GB prenderanno tempo su queste richieste e tutto quanto rimarrà inalterato. Exit-strategy in sostanza significa due cose precise: aumento delle tasse e diminuzione della spesa. Sulla tendenza dei debiti statali, in particolare quello americano e giapponese mi sono soffermato lunedì scorso. Anche in Europa i deficit statali sono raddoppiati rispetto al precedente anno. La mole di debiti da ridurre attraverso le tasse e le riduzioni di spesa necessiterà di un periodo che a dir lungo potrebbe essere diminutivo. In realtà la exit-strategy sarà una delle operazioni più difficili e complesse della storia. Difficile perchè per le forze politiche di ogni singolo paese è più facile far accettare un aumento di spesa e una diminuzione di pressione fiscale piuttosto che il contrario. Operazione complessa, in quanto attraverso la stessa si determinerà un rallentamento della crescita se non addirittura una nuova recessione. La certezza è che prima o poi i paesi dovranno rientrare dai debiti. L’alternativa, infatti potrebbe essere quella di un’inflazione galoppante che finirebbe per provocare danni ancora peggiori degli attuali, specialmente per le classi meno ricche. Pertanto ritengo che le previsioni o le valutazioni fatte in questo pre-G20 significhino zero (non cadere nell’effetto mediatico sarà una delle priorità dei prossimi mesi) e che parlare di exit-strategy sia una messa in scena per far vedere che siamo vicini al momento in cui tutto è stato messo a posto. La realtà è che il potere di acquisto dei consumatori globali è diminuito e sta diminuendo sempre più a causa della disoccupazione (in crescita), ma soprattutto dell’alto livello di indebitamento delle famiglie in particolare di quelle anglosassoni. Cosa si sta cercando di fare è semplicemente quello di rivitalizzare gli asset di carta e immobliari allo scopo di ricreare ricchezza oltre che anticipare consumi futuri attraverso incentivi. Francamente non saprei dire fino a quando questo gioco virtuale durerà, ma è certo che questa strada avrà bisogno di sostanza. Dire che quest’ultima variabile sia oggi presente è un pò azzardato. Mi auguro che il mercato “efficiente” percepisca tali problematiche, altrimenti finiremo per creare una nuova “bolla” la cui pericolosità sarà peggiore della precedente. Francamente, dopo quelle viste nel 2000 e nel 2007, sarebbe l’ora di dire basta a questa giostra, attraverso una migliore regolarizzazione dei mercati. Il ministro Tremonti in questo senso mi è sembrato diretto sulla buona strada, speriamo però che abbia un seguito.

Per dovere di cronaca il numero delle banche fallite in Usa è salito in questa settimana da 84 a 89.